Alterseinkünfte und Ruhestandsplanung

Alterseinkünfte - Ruhestandsplanung

Alterseinkünfte mit Fonds Europe Financial Services im Überblick

Private Zukunftsvorsorge ist wichtiger denn je. Veränderte Lebensverhältnisse und eine immer schlechtere staatliche Versorgungssituation lassen die Rentenlücke in Deutschland wachsen.

Mit einer systematischen Altersvorsorge schaffen Sie sich finanzielle Freiräume, um sich auch später noch Wünsche zu erfüllen.

Die Fonds Europe unterstützt Sie mit einem umfassenden Produktangebot für eine Vorsorgelösung, die Ihren Ansprüchen entspricht.

Wer sich auf die gesetzliche Rente allein verlässt, dem droht ein böses Erwachen. Eine zusätzliche private Vorsorge ist daher ein absolutes Muss und wird auch zunehmend vom Staat gefördert.

Wir bieten Ihnen eine persönliche Zukunftsvorsorge, die sich an Ihren Wünschen und Zielen orientiert.

- Ihre private Zukunftsvorsorge lässt sich in jeder Lebensphase und jedem Alter an neue Entwicklungen anpassen.

- Sie bleiben flexibel und können Ihr Vorsorgekonzept regelmäßig nach Ihren Wünschen verändern.

- Wir erarbeiten mit Ihnen Lösungen, die Ihre steuerliche Situation in der Anspar- und Auszahlungsphase berücksichtigen.

Sichern Sie sich finanzielle Unabhängigkeit für den Ruhestand. Lassen Sie sich jetzt beraten!

Vereinbaren Sie einfach einen Termin.

Schicht 1 Alterseinkünftegesetz

Gesetzliche Rente

Die "Deutsche Rentenversicherung" ist ein Teil der gesetzlichen Sozialversicherung hat 16 rechtlich selbständige Versicherungsträger.

Hier erhalten Sie sämtliche Informationen zur gesetzliche Rentenversicherung.

Die Beitragshöhe richtet sich bei Arbeitnehmern nach dem Arbeitsentgelt. Derzeit beträgt der gesamte Beitrag 18,6 Prozent. Beiträge sind aber nur bis zu einer bestimmten Höhe des Arbeitsentgelts, der Beitragsbemessungsgrenze, zu zahlen.

Diese beträgt derzeit in den alten Bundesländern monatlich 6.350 Euro und in den neuen Bundesländern monatlich 5.700 Euro.

Beiträge zur Sozialversicherung

- Rentenversicherung: 18,6 Prozent

- Krankenversicherung: 14,6 Prozent

- Arbeitslosenversicherung: 3,0 Prozent

- Pflegeversicherung: 2,55 Prozent (für Kinderlose: 2,8 Prozent)

Aktueller Rentenwert

- bis 30.06.2018 monatlich - 31,03 Euro West und 29,69 Euro Ost

- ab 01.07.2018 monatlich - 32,03 Euro West und 30,69 Euro Ost

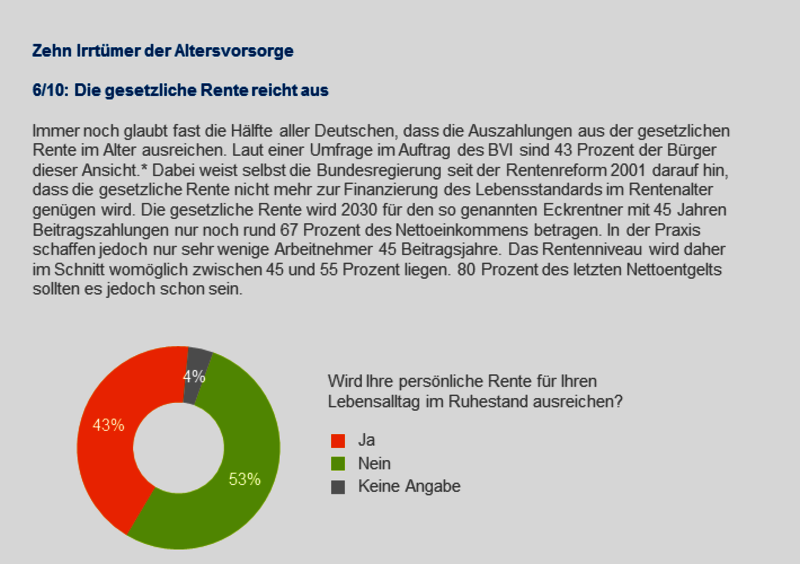

Gesetzliche Rente - Selten ausreichend

Medien berichten immer wieder darüber:

Die gesetzliche Rente allein reicht zur Altersabsicherung nicht mehr aus.

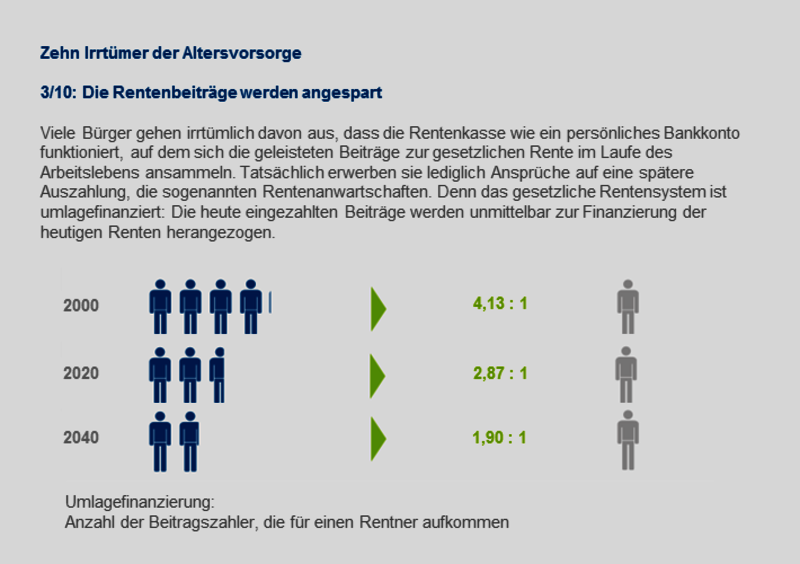

Bereits heute muss ein Arbeitnehmer über 27 Jahre lang Rentenbeiträge in Durchschnittshöhe zahlen, um eine Rente auf Sozialhilfeniveau (Grundsicherung) zu erhalten.*Ursache dafür ist vor allem die demographische Entwicklung in Deutschland. Mehr als 40 Prozent der Bevölkerung werden im Jahr 2040 über 60 Jahre alt sein und - über kurz oder lang - zu den Rentenbeziehern zählen.

Dies wird sich in den staatlichen Rentenkassen deutlich bemerkbar machen. Die Umkehrung der Alterspyramide hat unweigerlich weitere Absenkungen der gesetzlichen Rente zur Folge.

Das staatliche System der Altersvorsorge kann eine finanziell ausreichende Absicherung im Alter nicht mehr allein garantieren, auch wenn der Gesetzgeber in den letzten Jahren zahlreiche Reformen eingeführt hat.

Renteneinschnitte der letzten Jahre im Überblick:

Die Besteuerung steigt:

70 Prozent der Rente werden im Jahr 2015 besteuert, bis 2040 steigt die Besteuerung auf 100 Prozent

Keine reale Rentenerhöhung in Sicht:

Bereits seit 1992 sind die realen Renten nicht gestiegen

Zusätzliche Belastungen

- Seit 2004 wird auf Renten der volle Pflegeversicherungsbeitrag erhoben

- Schuljahre nicht mehr anrechenbar

- Schul- und Hochschulzeiten bleiben bei der Rentenberechnung unberücksichtigt

- Sozialversicherungspflicht ausgeweitet

- Auch Betriebsrenten sind seit dem 01.01.2005 mit der Änderung des Alterseinkünftegesetzes sozialversicherungspflichtig geworden

- Steuerprivilegien gestrichen Lebensversicherungen sind steuerlich nicht mehr abzugsfähig

- Späterer Eintritt ins Rentenalter

- Die Jahrgänge 1964 und jünger erhalten erst mit 67 Jahren die volle Rentenzahlung...

* Quelle: Bundesministerium für Arbeit und Soziales

Schicht 1 Alterseinkünftegesetz

Rürup-Rente (Basis Rente)

Die Rürup-Rente ist eine vom Staat geförderte Altersabsicherung. Dieses Modell soll gemeinsam mit der gesetzlichen Rente die Grundlage für ein finanzielles Auskommen im Alter bilden. Festgehalten ist dies im Alterseinkünftegesetz 2005. Während der Staat die Beiträge zur Rürup-Rente in der Ansparphase steuerlich fördert, müssen die Auszahlungen im Alter versteuert werden. Allerdings wird es in vielen Fällen so sein, dass aufgrund von Freibeträgen und einer geringeren Steuerprogression im Rentenalter nur minimale Steuerbeträge anfallen.

Bei der Rürup-Rente handelt sich um eine freiwillige Versicherung, die besonders für Selbstständige, Freiberufler und Gutverdienende geeignet ist.

Warum fördert der Staat die private Altersvorsorge?

Da die gesetzliche Rentenversicherung keinen sorgenfreien Lebensabend mehr garantieren kann, belohnt der Staat die Initiative zur privaten Vorsorge durch Förderprogramme wie Riester und Rürup.

Für wen ist die Rürup-Rente geeignet?

Besonders zu empfehlen ist die Rürup-Rente für

- Selbstständige mit hoher Steuerbelastung. Selbstständig Tätige können weder die Riester-Rente noch die betriebliche Vorsorge für ihre Altersabsicherung nutzen. Um ihnen aber dennoch einen Anreiz zur privaten Rentenvorsorge zu verschaffen, hat der Staat das Rürup-Modell entwickelt.

- Besser verdienende Angestellte.

- Ältere Anleger mit frei verfügbaren finanziellen Mitteln, zum Beispiel nach Auszahlung einer Lebensversicherung.

Welche Voraussetzung muss ein Rürup-Produkt erfüllen?

Der Gesetzgeber hat die steuerliche Förderung an einige Bedingungen geknüpft. So dürfen Rürup- Produkte ausschließlich als Rente und frühestens ab dem 62. Lebensjahr ausbezahlt werden.

Die Rürup-Rente ist

- nicht beleihbar,

- nicht vererblich,

- nicht veräußerbar,

- nicht übertragbar,

- nicht kapitalisierbar.

Schicht 2 Alterseinkünftegesetz

Riester-Rente (Zulagen Rente)

Privat vorsorgen – aber richtig

Eine sinnvolle zusätzliche Altersorsvorge als Ergänzung zur gesetzlichen Rentenversicherung. Die staatliche Förderung erfolgt durch Zulagen und die steuerliche Absetzbarkeit der Beiträge.

Ihre Eigeninitiative ist geboten, wenn es darum geht, die erwartete Versorgungslücke im Alter zu schließen. Besonders einfach geht es mit der Riester-Rente. Sie sparen einen Teil des Einkommens, und der Staat spendiert Ihnen Jahr für Jahr umfangreiche Förderzulagen oder gewährt Steuervorteile. Für Kinder kann der Gesetzgeber unter bestimmten Voraussetzungen eine Extrazulage obendrauf legen. Berufseinsteigern bis 25 Jahren kann zudem unter Umständen eine einmalige Prämie von bis zu 200 Euro winken. Die Riester-Rente richtet sich an Angestellte, Beamte, Soldaten, Zivildienstleistende, Arbeitslosengeldbezieher und rentenversicherungspflichtige Selbstständige.

Riester-Rente

Die Riester-Rente gehört zu den heute bekannteren Formen staatlich geförderter Altersvorsorge. Gefördert wird die Riester-Rente von staatlicher Seite zum einen durch Zulagen. Außerdem ist ein steuerlicher Ansatz der Beiträge als Altersvorsorgeaufwendungen möglich.

Für die staatliche Förderung ist die Einzahlung von Beiträgen in einen zertifizierten Vertrag erforderlich. Dies kann eine Rentenversicherung, ein Banksparplan, eine Fonds-Police (Fondsgebundene Rentenversicherung) oder auch ein Direktinvestment in Aktien- und Rentenfonds (Fondssparplan) sein. Riester-Verträge werden daher sowohl von Versicherungs- und Fondsgesellschaften sowie Bausparkassen angeboten.

Bei Rentenversicherungen und Fonds-Policen, die von Versicherern angeboten werden, wurde die Kostenstruktur als intransparent bemängelt. Durch die Versicherungsvertragsgesetz-Reform (VVG) wurden Versicherer verpflichtet, auszuweisen, welcher Anteil des eingezahlten Geldes in den Aufbau des Kapitalstocks bzw. Fonds fließt. Die Höhe der Abschluss-Provision, welche nach dem Zillmerungs-Verfahren auf fünf Jahre verteilt wird, ist zudem auszuweisen. Den Verträgen obliegt die Verpflichtung, Garantien zu übernehmen über zumindest die eingezahlten Beiträge, was Rentierlichkeitsfragen auslöst.

Staatlich geförderte Aktienfonds-Sparpläne werden von Banken und Fondsgesellschaften angeboten. Bei einem staatlich geförderten Fondssparplan sind sämtliche Kosten (Depotgebühren und Ausgabeaufschläge) klar festgelegt und dem Anleger bei Vertragsschluss bekannt. Der Anleger kann nachvollziehen, wie viele Fondsanteile ihm nach Abzug der Gebühren gutgeschrieben werden.

Die Verwaltung von Riester-Renten ist aufgrund deren Regelungen sehr aufwändig und führt daher zu (höheren) Kostenbelastungen der Riesterverträge im Vergleich zu den anderen Formen der Altersvorsorge, beispielsweise privaten Rentenversicherungen. Daher ist abzuwägen zwischen Steuervorteil und staatlicher Zulage einerseits und höheren Kosten andererseits.

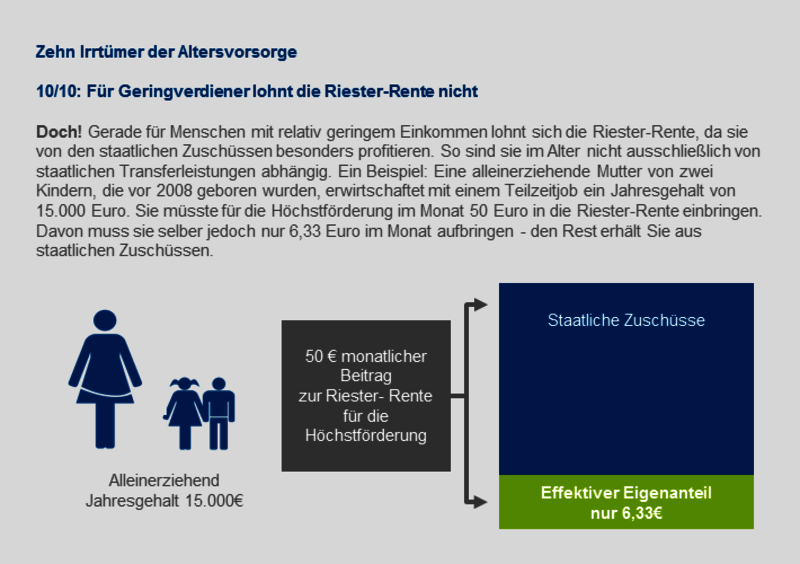

Ja zu Riester!

Die Formen der Riester-Förderung sind vielfältig und umfangreich. Menschen, die ein oder mehrere kindergeldberechtigte Kinder haben, können von den jährlich gezahlten Riester-Rente Zulagen profitieren. Für Alleinstehende Anleger sind oftmals die Steuererstattungen interessant. Bis zu 2.100 Euro können jährlich in der Steuererklärung geltend gemacht werden.

Seit Einführung der Riester-Rente hat der Gesetzgeber kontinuierlich nachgebessert und die jährlichen Zulagen immer wieder erhöht. Erst 2018 wurde die Grundzulage, die jeder Riester-Sparer erhalten kann, von 154 auf 175 Euro angehoben.

Die Riester-Rente Förderungen im Überblick

- Grundzulage : 175 Euro

- Kinderzulage: pro Jahr und Kind

- 185 Euro für Kinder, die bis Ende 2007 geboren wurden

300 Euro für ab 2008 geborene Kinder

- Garantierte Mindestrendite: 0,9 Prozent

- Berufseinsteigerbonus: Einmalig 200 Euro (möglich bis zur Vollendung des 25. Lebensjahres)

- Steuererstattungen

Rechenbeispiel Riester-Rente Beitrag

| Brutto- einkommen | Anzahl Kinder (nach 2008 geb.) | 4% vom Brutto | Zulagen | Mindest-Eigenanteil |

|---|---|---|---|---|

| 24.000 Euro | 0 | 960 Euro | 175 Euro | 785 Euro |

| 24.000 Euro | 1 | 960 Euro | 475 Euro | 485 Euro |

| 24.000 Euro | 2 | 960 Euro | 775 Euro | 185 Euro |

Die jährlichen Einzahlungen in den Riester-Vertrag sind nach oben gedeckelt. Die Bundesregierung hat einen maximal geförderten Betrag festgelegt. Mehr als 2.100 Euro können steuerlich nicht geltend gemacht werden.

Entsprechend der Vorgaben aus dem obigen Rechenbeispielen liegt der jeweilige maximale Eigenanteil bei:

- 1.925 Euro (ohne Kinder)

- 1.625 Euro (mit einem Kind)

- 1.325 Euro (mit 2 Kindern)

Der maximale Eigenanteil ist unabhängig vom Einkommen, da hier nur die Riester Förderung verrechnet wird. Die Rechnung lautet folgendermaßen: maximal geförderter Beitrag abzüglich aller Zulagen. Die tatsächliche Höhe des Einkommens spielt in dem Fall keine Rolle.

Schicht 2 Alterseinkünftegesetz

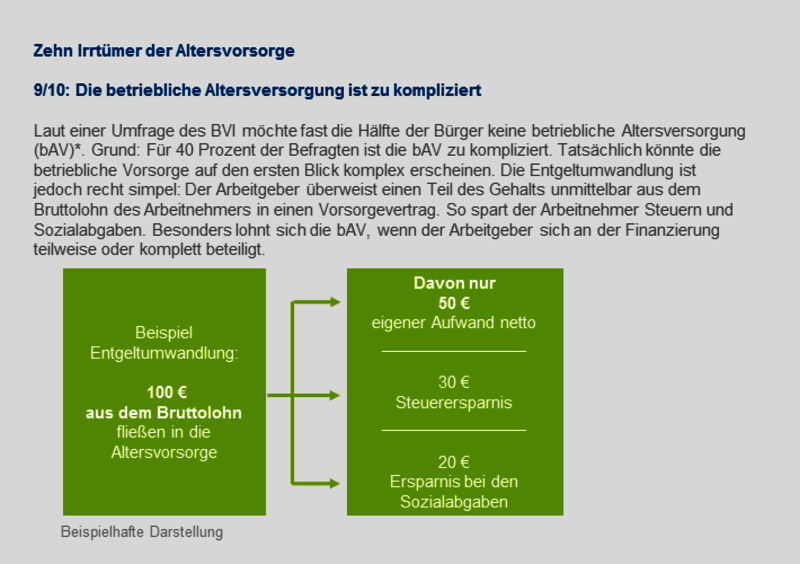

Betriebliche Altersvorsorge (BAV)

Die bAV wird ein immer wichtigeres Instrument zur Altersvorsorge. Durch die staatliche Förderung ist sie für alle Arbeitnehmer interessant und aufgrund des Fachkräftemangels auch für Firmen ein interessantes Instrument zur Bindung und Gewinnung von Mitarbeitern

Betriebliche Altersvorsorge liegt vor, wenn ein Arbeitgeber einem Arbeitnehmer aus Anlass des Arbeitsverhältnisses eine Versorgungszusage erteilt. Die arbeitsrechtlichen Aspekte der betrieblichen Altersversorgung sind im Betriebsrentengesetz (BetrAVG, vormals Gesetz zur Verbesserung der betrieblichen Altersversorgung) geregelt. Zusätzlich wird die betriebliche Altersversorgung steuerlich flankiert, um diese Art der Altersvorsorge zu stärken.

Das Betriebsrentengesetz sieht ein Recht des Arbeitnehmers auf betriebliche Altersversorgung durch Entgeltumwandlung, also Verzicht auf zukünftiges Gehalt, vor. Da diese Variante Steuervorteile für Arbeitgeber und Arbeitnehmer bringt, erfreut sie sich zunehmender Beliebtheit.

Die betriebliche Altersversorgung kann auf verschiedene Arten durchgeführt werden.

Das Betriebsrentengesetz bestimmt hierzu die fünf zulässigen Durchführungswege:

Bei der Wahl des Durchführungsweges hat der Arbeitnehmer in der Regel keine Wahl. Erfolgt die Durchführung jedoch über eine Pensionskasse, einen Pensionsfonds oder eine Direktversicherung und als Entgeltumwandlung, so hat der Arbeitnehmer ein Recht darauf, dass dieser die Voraussetzungen einer staatlichen Zulagen-Förderung erfüllt.

Ein Problem der betrieblichen Altersversorgung können die Regelungen bei vorzeitigen Ausscheiden aus dem Arbeitsverhältnis ohne Eintritt eines Versorgungsfalls sein. Die Möglichkeiten, eine Versorgungszusage bei einem neuen Arbeitgeber fortzusetzen – was für den neuen Arbeitgeber eine Übernahme der Verpflichtungen bedeutet – werden durch die Gesetzgebung allerdings beständig verbessert. Allerdings sind die Ansprüche, außer bei Entgeltumwandlung, erst nach einer gewissen Frist gesichert (gesetzlich unverfallbar). Bei frühzeitigem Wechsel kann also der gesamte Anspruch des Arbeitnehmers verfallen. Die Frist beträgt für Zusagen, welche nach dem 31. Dezember 2000 erteilt wurden, fünf Jahre. Zusätzlich muss der Anwärter bei Ausscheiden das 30. Lebensjahr bei Zusagen bis zum 31. Dezember 2008, seit dem 1. Januar 2009 das 25. Lebensjahr vollendet haben.

Der Anspruch auf Leistung richtet sich letztlich immer gegen den Arbeitgeber, auch wenn ein externer Durchführungsweg gewählt wurde (Durchgriffshaftung). Für den Fall einer Insolvenz des Arbeitgebers wird die Leistung durch den Pensionssicherungsverein garantiert. Pensionskassen und Direktversicherungen (in den meisten Fällen) gewähren von sich aus einen Rechtsanspruch, so dass der PSVaG im Insolvenzfall regelmäßig nicht eintreten muss.

Schicht 3 Alterseinkünftegesetz

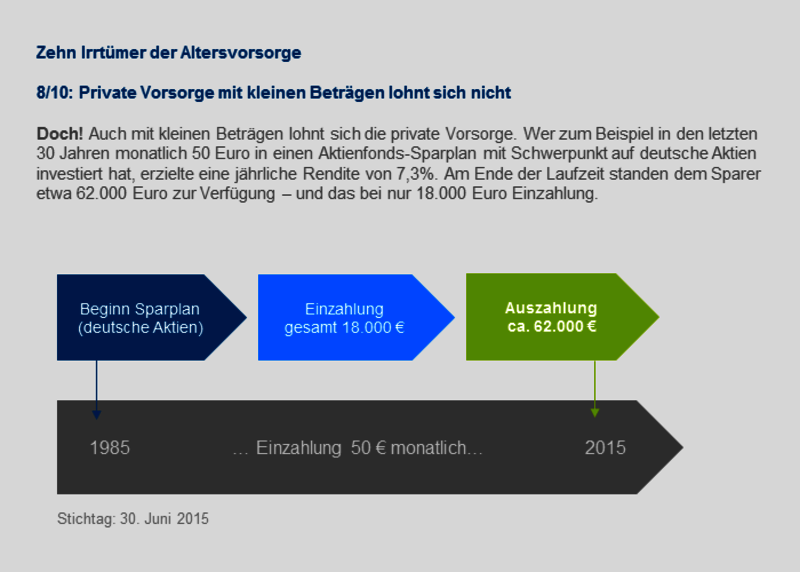

Flexible Privatvorsorge

Klassische (KLV) Private Renten:

Bei dieser Altersvorsorge profitiert der Kunde über die gesamte Laufzeit von der garantierten Mindestverzinsung der Sparbeiträge. Hinzu kommt evtl. die Überschussbeteiligung, die die Rente erhöhen kann.

Fondsgebundene Renten:

Bei der fondsgebundenen Rentenversicherung handelt es sich um eine Kombination aus einer Rentenversicherung und einem Fondssparplan. Sie ist die ideale Ergänzung für Ihre Altersvorsorge – renditestark und flexibel.

Nach der erneuten Garantiezinssenkung erfreuen sich fondsgebundene Produkte noch größerer Beliebtheit. Jedoch gibt es viele Unterschiede in der Produktlandschaft. Verschiedene Anlagesysteme sind am Markt zu finden.

Der Versicherungsbeitrag beinhaltet einen Sparanteil, der direkt in einem oder mehreren Investmentfonds (Sondervermögen) angelegt wird. Diese Sondervermögen werden von Kapitalanlagegesellschaften verwaltet und in einem gesonderten Anlagestock der Versicherungsunternehmen geführt. Investmentfonds investieren in unterschiedliche Wertpapiere und Anlageformen wie beispielsweise Aktien, Rentenpapiere oder Immobilien.

Im Vergleich zur klassischen Lebensversicherung hat der Versicherungsnehmer die Chance auf höhere Erträge, trägt aber auch im ungünstigsten Fall das Verlustrisiko. Der Versicherungsnehmer kann selbst Einfluss auf die Anlagestrategie nehmen und aus einem Sortiment vertraglich festgelegter Investmentfonds wählen. Eine besondere Form sind Fondspolicen mit Beitragsgarantie – der Versicherer gewährleistet dabei am Ende der Laufzeit mindestens die eingezahlten Prämien zurückzuzahlen beziehungsweise diese in eine Rente umzuwandeln. Natürlich haben solche Garantieversprechen auch ihren Preis: Je nach Ausstattung und Laufzeit können sie bis zu 1,5 Prozentpunkte der Rendite pro Jahr auffressen.

Der Sparplan für Steuerfüchse:

Eine echte Alternative zum herkömmlichen Fondssparplan ist der Vermögenssparplan Premium:

Ein ungeförderter Riestervertrag, den im Grunde genommen alle abschließen können.

Der Clou: Es fällt keine Abgeltungsteuer an. Stattdessen wird nachgelagert lediglich die Hälfte der Erträge zum dann geltenden persönlichen Einkommensteuersatz herangezogen. Voraussetzung für diese steuerliche Bevorzugung ist, dass der Sparplan mindestens zwölf Jahre gelaufen ist und der 60. Geburtstag (bei nach dem 31.12.2011 abgeschlossenen Verträgen der 62. Geburtstag) erreicht wurde. In der Regel bedeutet das ein ordentliches Plus im Vergleich zu einem normalen Fondssparplan. Nicht zu vergessen ist, dass auch die Zinsen und Dividenden, die in der Ansparphase anfallen, von der Abgeltungsteuer befreit sind. Dadurch können Sparer zusätzlich vom Zinseszinseffekt profitieren.

Hinzu kommt die volle Beitragsgarantie: Zum Laufzeitende sind alle bis dahin eingezahlten Beiträge z.B. durch die DWS Investment GmbH garantiert. Sparer haben dabei die Wahl, wie sie ihr angesammeltes Vermögen zurückbekommen möchten: entweder alles auf einen Schlag auszahlen lassen, eine Teilauszahlung, ein Auszahlungsplan mit lebenslanger Rente oder eine Kombination davon.

Beispiel:

Vermögenssparplan Premium

Chancen

- Sie haben die Garantie, dass vorbehaltlich Ihrer Kündigung/eines Anbieterwechsels mindestens Ihre Altersvorsorgebeträge bei Auszahlungsbeginn zur Verfügung stehen. das garantiert die Investment-Gesellschaft mit ihrer Beitragszusage. Bei der Garantie hndelt es sich um eine gesetzliche Vorgabe. Die Garantie bezieht sich nicht auf die Rendite.

- Sie wählen ein Produkt, das an den Renditechancen der Aktienmärkte partizipieren und die Sicherheitsorientierung festverzinslicher Papiere nutzen kann – je nachdem, welches Investment im aktuellen Marktumfeld und in Ihrer Situation die besseren Möglichkeiten bietet.

- Wenn eine Laufzeit von zwölf Jahren erreicht ist und Sie bei Abruf mindestens 60 Jahre (bei nach dem 31.12.2011 abgeschlossenen Verträgen mindestens 62 Jahre) alt sind,

- ist nur die Hälfte des Unterschiedsbetrages zwischen ungeförderten Beiträgen und Leistungen mit dem persönlichen Steuersatz zu versteuern.

- Wenn zwölf Jahre Laufzeit oder das Mindestalter von 60 Jahren (bei nach dem 31.12.2011 abgeschlossenen Verträgen nach Vollendung des 62. Lebensjahres) nicht erfüllt werden, werden die Erträge mit dem vollen persönlichen Steuersatz besteuert.

- Sie sind flexibel in der Anspar- und Entnahmephase.

- Sie profitieren von der Investmentkompetenz der Investment Gesellschaft und der von Drittgesellschaften.

Risiken

- Das Produkt weist aufgrund der vom Fondsmanagement verwendeten Techniken eine erhöhte Volatilität auf, d. h., die Anteilspreise können auch innerhalb kurzer

- Zeiträume stärkeren Schwankungen nach unten oder nach oben unterworfen sein.

- Der Vermögenssparplan Premium ist als langfristige Anlageform ausgerichtet. Eine vorzeitige Kündigung vor Ablauf der vereinbarten Vertragslaufzeit ist für

- den Anleger mit erhöhten Kosten verbunden, weil vom Anleger bereits getilgte Abschluss- und Vertriebskosten nicht zurückerstattet werden.

- Im Fall der Kündigung des Vertrages nach Vollendung des 60. Lebensjahres (bei nach dem 31.12.2011 abgeschlossenen Verträgen nach Vollendung des 62. Lebensjahres)

- und Erreichen einer Vertragslaufzeit von zwölf Jahren wird die Hälfte des Unterschiedsbetrages zwischen Leistung und Beiträgen mit dem persönlichen

- Steuersatz versteuert (ggf. Rückzahlung der Förderung). Bei Kündigung des Vertrages vor Vollendung des 60. Lebensjahres (bei nach dem 31.12.2011 abgeschlossenen

- Verträgen vor Vollendung des 62. Lebensjahres) oder nach weniger als zwölf Jahren Vertragslaufzeit ist der Unterschiedsbetrag zwischen Leistung und Beiträgen voll mit

- dem persönlichen Steuersatz zu versteuern (ggf. Rückzahlung der Förderung).

- Die steuerlichen Ausführungen basieren auf der derzeit bekannten Rechtslage. Es kann keine Gewähr dafür übernommen werden, dass sich die steuerliche Beurteilung

- durch Gesetzgebung, Rechtsprechung oder Erlasse der Finanzverwaltung nicht ändert. Solche Änderungen können auch rückwirkend eingeführt werden und die oben

- beschriebenen steuerlichen Folgen nachteilig beeinflussen.

Merkmale des Vermögenssparplans Premium:

- Abgeltungsteuerfrei die nachgelagerte Besteuerung nutzen

- Innovatives Anlagemodell für höhere Aktienquoten und damit langfristig attraktive Renditechancen

- 100%ige Beitragsgarantie

- Höchststandssicherung ab dem 55. Geburtstag möglich

- Flexibilität in der Spar- und Auszahlungsphase

- Kann auch für den Nachwuchs abgeschlossen werden

- Risikoreduzierung durch den Ablaufstabilisator

Ihr Problem: Demografie! Deutschland 2050 – Demografie und Inflation